こんにちは、サイドFIREをして離島暮らしを目指すアラサー夫婦、夫のトリです。

今回の記事では、資産運用の出口戦略となり得る『トリニティスタディ』4%ルールについて自分たち夫婦の考えも含めてまとめてみようと思います。

初めて知ったときに衝撃を受けたこのルール、あらためて復習してみました。

まずはじめに、結論から言わせてもらいます。

わたしたちの考えは「資産を取り崩すよりも配当金」となりました。

『トリニティスタディ』の注意点などを踏まえて、この考えに至った理由を説明させて頂きます。

資産運用、また出口戦略に正解はないことはもちろんですが、共感頂ける方が少しでもいらっしゃったら幸いです。是非、最後まで読んでみて下さい。

はじめに

本記事は、以下のような方を対象としております。

- FIREに興味がある人

- 資産の取り崩し方法を悩んでいる人

- 『トリニティスタディ』について知りたい人

- 4%ルールの注意点を知りたい人

- 自分と同様、慎重な性格のため資産の取り崩しに自信がない人

資産運用は出口戦略がとても難しいですよね。

ものを買うより捨てるのが難しいのと同じで、増やした資産を取り崩していく方が困難と感じる方は多いのではないでしょうか?

まずは、資産の取り崩しに対してひとつの選択肢となり得る『トリニティスタディ』を学んでいきましょう。

『トリニティスタディ』とは ?

これはアメリカのトリニティ大学より発表された論文が基になっています。

資産運用の出口戦略として、退職後の初期資産を取り崩す金額(割合)とそれに応じた資産寿命が研究されています。

4%ルールという名前の由来は、このスタディの結果からきています。

株式と債券をある一定の割合で所有し、退職後その初期資産をもとに年率4%で取り崩したとしても、95%以上の確率で30年後も資産が残る。

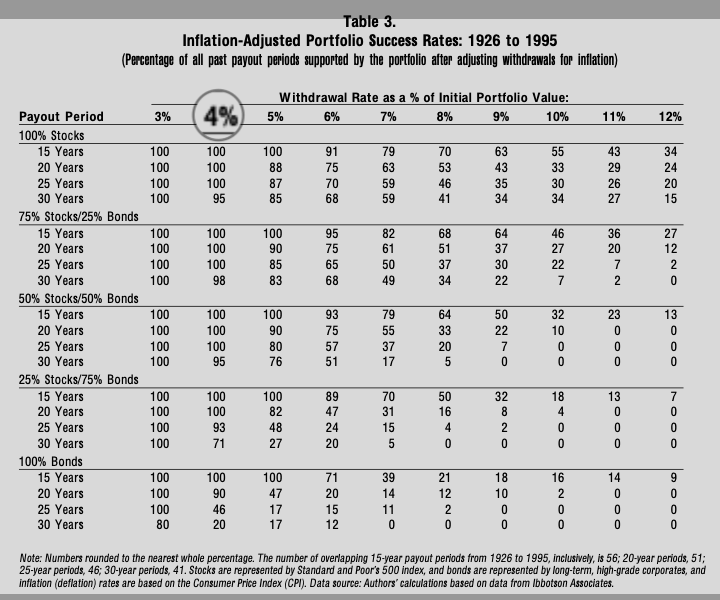

文字だけ見てもよくわかりませんね。では、実際の結果の表を見てみましょう。

Philip L. Cooley et al. "Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable" より引用(一部改変)

米国の1926年から1995年の株式と債券チャートのデータが分析されています(インフレ補正もされている結果です)。

英語ですが、見方は簡単です!以下の点をおさえて確認してみて下さい。

- Stocks = 株式

- Bonds = 債券

- Withdrawal Rate = 初期資産を取り崩す割合(年率3%〜12%で検討)

- Payout Period = 取り崩し期間(15年〜30年まで、5年毎に記載)

- その他、数字 = 各Payout PeriodとWithdrawal Rateにおいて、資産が残っている確率

*前提として、この研究での株式はS&P500連動のインデックスファンド(VOOなど)、債券は高格付け長期社債(LQDなど)としてシミュレーションされています

4%の項目(強調するため、上の表では拡大しております)をみてみると、50%以上をStocks(株式)としたポートフォリオでは30年後も95%以上の確率で資産が残る結果になっていますね。

著者たちも結論で、「少なくとも50%以上株式に割り当てると恩恵を受けるだろう」と仰っています。

Most retirees would likely benefit from allocating at least 50% to common stocks.

Philip L. Cooley et al. "Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable" より引用

まとめると、

- 引退時に「株式 50%~100%:債券 50%~0%」のポートフォリオの資産をもつ

- その初期資産から算出される金額「初期資産 × 0.04(4%)」を毎年取り崩す

- 25年後には100%、30年後でも95%以上の確率で資産が残る

となります。

株式100%はボラティリティ(資産価格の変動)が大きいので、保有するとしても株式75%:債券25%または株式50%:債券50%が現実的でしょうか。

詳細には触れていませんが、原著論文では4%で取り崩したとしても30年後に資産が増えている可能性に関しても記載があります。これだけ聞くととても魅力的な結果ですよね。

ただし、失敗=資産がゼロになる・・・これは何としても避けなければなりません。

安易にこの結果を盲信しないように、このスタディが自分たちに当てはまるのか吟味する必要がありますね。

続いて、日本に住むわたしたちが『トリニティスタディ』に関して注意すべき点について考えていきましょう。

「トリニティスタディ」の注意点

① 1926年から1995年までのチャートが、今後も当てはまるか?

この研究結果ですが、恒久的に右肩上がりの相場が基になっていれば、参考になりませんね。

これに関しては安心して下さい。1926年〜1995年の間には、世界恐慌や第二次世界大戦、ブラックマンデーなどがありました。世界経済に大打撃を与えるイベントがあったにも関わらず先程記載した結果であったということは、一つの安心材料かもしれません。

しかし当たり前ですが、株式市場の未来は誰にも読めません。好景気の直前にリタイアをすればその後も資産が増えるかもしれませんが、もし不景気の直前でリタイアをしてしまったら・・・目減りしていく資産を取り崩すことはかなりのストレスですよね。

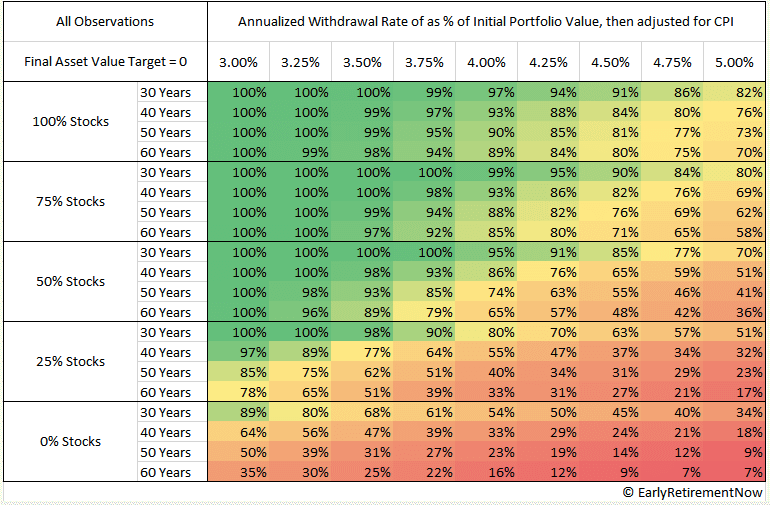

この期間以外を検討したものとして、2000年代の経済危機(ITバブル崩壊、リーマンショックなど)も含めたスタディもあります。以下は、1871年〜2015年の期間が対象です。

Early Retirement Nowより引用

この結果も、30年後の資産残高は『トリニティスタディ』と遜色ないものになっています。

② 為替変動リスクがある

『トリニティスタディ』では米国株式と債券のポートフォリオで資産の取り崩しについて検討されています。日本で生活するためには、取り崩した米国ドルをさらに日本円に為替取引して使用する必要があります。

ここで注意しなければならない点として為替変動リスクがあります。

現在、円安が進んでいますね。こういった状況であれば米国ドル→日本円への為替取引は気楽に行いやすかもしれません。しかし、円高の状況ではどうでしょうか?

例えば、100万ドルの資産から4%で取り崩すとしましょう(税金や手数料は無視します)。

100万ドル × 0.04(4%)= 4万ドル

これを為替取引をして日本円へ換算します。

◎1ドル = 130円の場合

→ 4万ドル × 130円 = 520万円

◎1ドル = 80円の場合

→ 4万ドル × 80円 = 320万円

同じ4万ドルを日本円へ為替取引する際に、為替により200万円も差が出ますね。

極端な例かもしれませんが、資産の取り崩しは失敗できないのでこういったリスクも十分考慮すべきと思います。

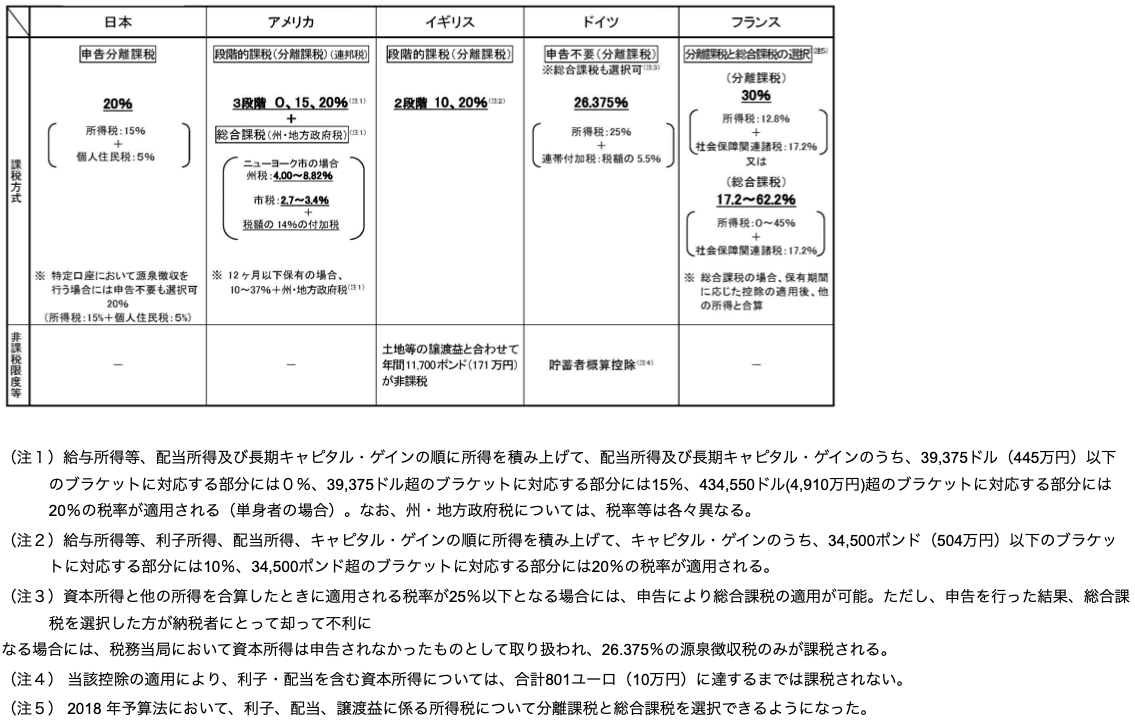

③ 米国と日本では税金が異なる

資産を取り崩す際に売却益(キャピタルゲイン)があれば税金がかかりますよね。この税金、すなわち株式譲渡益課税が米国と日本では異なります。

この点も日本に住むわたしたちが『トリニティスタディ』を参考にする際に注意しなければなりません。

各国の株式譲渡益課税(キャピタルゲインにかかる税金)は以下のようになります。

財務省HP"主要国の株式譲渡益課税の概要"より引用

また、そもそも『トリニティスタディ』の原著論文では税金や取引手数料について以下のように触れられています。

直訳すると「この研究では税金や取引手数料は調整されていません。」となります。

The study did not adjust for taxes or transaction costs.

Philip L. Cooley et al. "Retirement Savings: Choosing a Withdrawal Rate That Is Sustainable" より引用

1926年〜1995年にかけての税制の変化などは加味されていないのでしょうか。ETFや投資信託の運用・管理費用である信託報酬も引かれていないかもしれませんね。

いずれにしても『トリニティスタディ』ではこの部分が若干曖昧になっていることはおさえておきましょう。

④ 早期リタイアを目標とする場合は注意 | 3%ルールが無難?

『トリニティスタディ』では定年退職後の資産の取り崩しについて検討されています。

これを早期リタイアに当てはめても大丈夫でしょうか?

定年退職した場合と早期リタイアした場合では平均余命も異なりますし、子育ての有無など人生のイベントも違います。30年以上先のことも考えないといけませんね。

ただ、これに関しては【① 1926年から1995年までのチャートが、今後も当てはまるか?】で示した研究(Early Retirement Nowより引用)で60年先まで検討をされています。

その結果としては、60年先を意識した場合は4%の取り崩しでは成功確率が物足りない(すべてのポートフォリオで成功確率は90%を下回っています)ですね。

60年先まで資産を残したい場合は

「Stocks(株式)50%以上の資産で、3%ルール」を採用してはどうでしょうか?

結果だけみると100%成功する、となっております。

1%我慢をすることで、60年後も安泰かもしれません。

わたしたち夫婦の結論

『トリニティスタディ』とその注意点について考えてきました。いかがでしょうか?

気をつけるべき点はありますが、自分たち夫婦も含めてFIREを目指す人たちにとってはとても魅力的な考え方ではないでしょうか?

年間支出が200万円であれば、その25倍にあたる5000万円の資産をつくれば30年間は資産の取り崩しのみで生活できるということになります。

FIREへの具体的な道筋が見えた!!! 何となく、そんな気がしますよね。

大変興味深い考え方ですし、1998年の時点でこのような研究が発表されるアメリカはやっぱりすごいです。

ただわたしたち夫婦の結論は、資産の取り崩しに関してはもっと慎重になろう、となりました。素晴らしい研究結果であることはもちろんですが、やはり失敗(=資産ゼロ)は絶対にできません。

取り崩すタイミングで万が一暴落がおこったら・・・夢にまで見たリタイア後の生活が悪夢に変わってしまいます。

資産を取り崩すのではなく、配当金(インカムゲイン)が期待できるポートフォリオで資産形成を行っていこうと思っております。

また、暴落が起き資産が減ったり、配当金が減配してしまった際にも普通に生活を送れるように、多少は労働収入も維持すべきかなと思っております。働くこと自体はふたりとも嫌いではありませんので。

残り少ない人生となれば、3%ルールでの資産の取り崩しでも採用してみます。笑

まとめ

『トリニティスタディ』4%ルールについてあらためて復習をしてみると自分もかなり勉強になりました。注意点も考慮しつつ、この素晴らしい研究結果を参考にできると良いですよね。

もし実際に4%ルールを取り入れて生活されている方がおられたら是非教えて頂きたいです。

では、今回のまとめです。

- 資産運用の出口戦略はとても難しい。

- 出口戦略のひとつの選択肢として『トリニティスタディ』4%ルールがある。

- 日本で生活している場合は、いくつか注意点に目を向ける必要がある。

- 出口戦略に正解はないが、わたしたち夫婦としては取り崩しよりも配当金での生活を目指したい。

最後まで読んで頂き、ありがとうございました。

コメント